毎年、住宅金融支援機構が「住宅ローン利用者調査」を行っています。

最新の2023年の調査を見てみると

変動型金利 74.5%

固定期間選択型金利 18.3%

全期間固定型金利 7.2%

と、

約75%の人が変動型金利を選んでいる

という結果が出ています。

2020年の調査では

変動型金利 62.9%

固定期間選択型金利 24.5%

全期間固定型金利 7.2%

さらに、2016年の調査では

変動型 49.9%

固定期間選択型 44.2%

全期間固定型 5.9%

となっておりますので、近年、変動型金利を選択する人が圧倒的に増えていることがわかります。

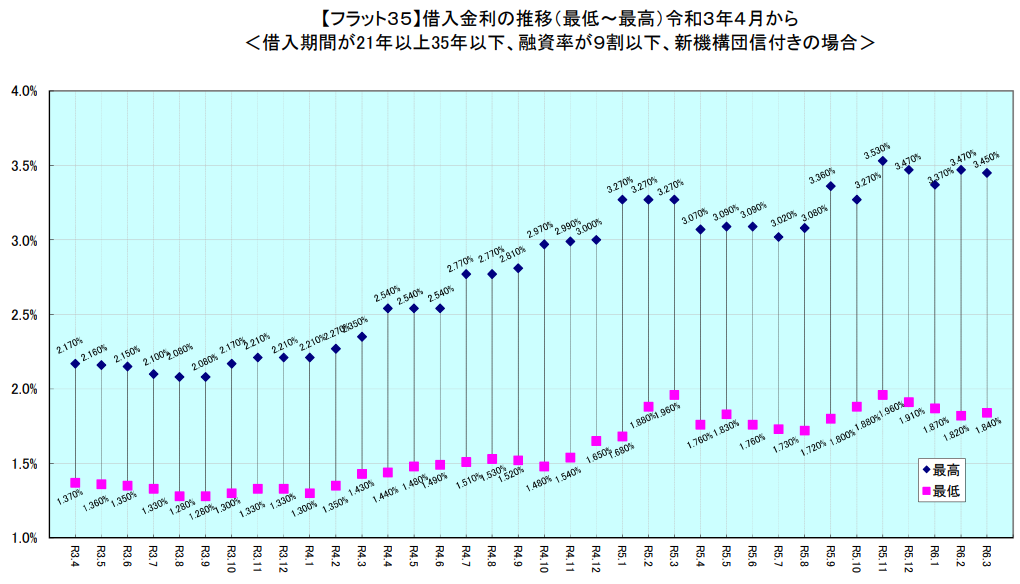

2024年3月現在、固定金利はじわじわと上がってきています。

(グラフはフラット35の資料より参照)

しかしながら、

変動型金利はじわじわ下がっている

のが現状です。(グラフは下記リンクを参照)

変動型金利がずっと低い理由はただ一つ、銀行間の住宅ローン獲得競争が激しいからでしょう。

それでは、住宅ローンは「変動型」を選択するのが正しいのでしょうか?

「変動型」のメリットとデメリットについて考えてみます。

目次

変動型金利のメリット

メリットはわかりやすいですね。

なんといっても金利が安い!!

固定金利の利率は年利1.5%前後ですが、変動型金利の利率は1%以下、最近では0.5%前後となっております。

過去の歴史から見ても、ありえないレベルの超超低金利時代ですね。

固定金利も安いのですが、変動型金利の方がさらに1/3ぐらいの利率となると、やはり変動型金利に魅力を感じてしまいますよね。

私たち借りる側からすると、本当にありがたい時代です。

変動型金利のデメリット(リスク)

ここからがこのコラムの本題です。

変動型金利のデメリットは、その名の通り、金利が変動していくことでしょう。

金利が変動すると、返済額や返済期間が変わってきます。

返済計画がずれてくることは、生活の上で不安になりますよね。

変動型金利の金利変更は、なんと年2回

もあるのですよね。

金融機関としては、低い金利で住宅ローンを貸しても、後で金利を自由に上げられるのでビジネスリスクが少ないと言えます。

金利の変動と返済の変動

変動型金利が変わると、具体的にどのように変わってくるのでしょうか?

シミュレーションしてみます。

例)借入額3,500万円、返済期間35年、元利均等返済の場合

1)金利0.5%の場合

月々の返済額は90,854円、返済総額は38,158,862円 です。

35年間の利息は約315万円ということになります。

2)金利の変動があり、金利1.0%になると

月々の返済額は98,799円、返済総額は41,495,820円 となります。

毎月約8,000円の返済額アップとなり、返済総額は約330万円のアップとなります。

35年間の利息は約650万円と大きく上がります。

3)さらに金利の変動があり、金利1.5%になると

月々の返済額は107,164円、返済総額は45,008,901円 となります。

35年間の利息は約1,000万円にもなります。

変動型金利は、金利の変動が1%変わると、返済計画が大きく変わるリスクがあることがわかります。

逆に考えると、固定金利利息1.5%よりも、変動型金利利息0.5%を選択する人が多いのがよくわかりますよね。

超低金利時代、おそるべしです。

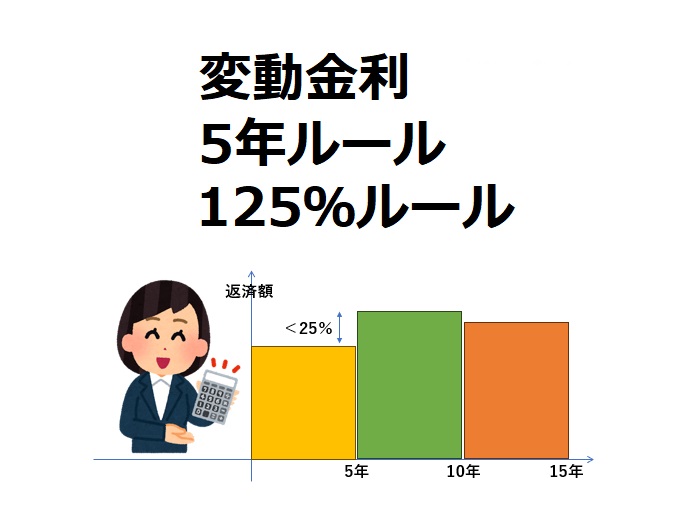

「5年ルール」と「125%ルール」

しかしながら、変動型金利が大きく変わると、毎月の支払額も大きく変わってくるため、生活に支障が出ることも。

そんなリスクを緩和するために生まれたのが、「5年ルール」と「125%ルール」という2つのルールです。

このルールは、大蔵省(現在の財務省)1983年の通達で広まったとされていますが、実は、現在は通達は廃止となっています。

しかしながら、金利上昇が家計に大きな影響をもたらさないように、多くの銀行が採用しているのが現状です。

逆に、SBI新生銀行、ソニー銀行、PayPay銀行などのネット銀行では採用されていないケースもあります。

「5年ルール」…金利が変動しても毎月の支払額は5年間は一定

「5年ルール」とは、元利均等返済を選択した際に、

金利の変動があっても、毎月の返済額は原則5年間変わらず、5年毎に見直す、というルール

です。

5年間は返済額が一定ですので、家計の見通しが立ちやすいですね。

ここで勘違いしてはダメなことは、

返済額は5年間固定ですが、金利が5年間固定される訳ではない!

ということです。

金利変動は年2回あります。

元利均等返済の場合、毎月の返済額は、元金+利息で成り立ちます。

金利が上がると、返済額のうち利息分が増え、元金分は減るということです。

つまり、金利が上がる場合は、当初の返済計画だと元金返済が遅れるということになります。

逆に、金利が下がる場合は、返済額のうち利息分が減り、元金分が増えますので、返済計画が早まります。

「125%ルール」…5年後に返済額が上昇した場合も25%まで

「125%ルール」とは、5年毎の返済額見直しの際に、

どんなに利息が上がっても、前回の25%増(125%)までしか返済額を増やさない、というルール

です。

いくら「5年ルール」で返済額が固定されたとしても、5年後に2倍などになると家計が成り立たなくなってしまいますよね。

そのため、どんなに金利が上がっても、返済額は25%増までしか増えません。

ここで勘違いしてはダメなことは、

返済額が25%増までだとしても、利息が25%増までではない

ということです。

例えば金利0.5%で借りていたとして、5年後の金利は0.625%までではない!ということです。

先の説明と同様、元利均等返済の場合、毎月の返済額は、元金+利息で成り立ちます。

返済額が125%で収まったとしても、利息の上昇がそれ以上であれば、返済額のうちの利息分が増えていくことになります。

元金返済が足りなくなったらどうなるの?

仮に、金利がどんどん上昇していった場合、「5年ルール」と「125%ルール」のおかげで、月々の返済額は大きく変わりにくいのですが、逆に元金の返済は進みにくくなってきます。

つまり、

計画通り支払っても、予定通りに元金の返済が進まない

ということが起こってきます。

この場合、足りない元金分は「最終返済月」に支払うこととなります。

例えば、35年ローンを組んで、ようやく最後の月の支払日が訪れた時に、もの凄く大きな不足分の支払いを求められるケースとなることもある、ということです。

この仕組みって◯◯払いに似てる?

お気づきの方も多いと思うのですが

「毎月の返済額が固定になりますよ」

と言って、クレジットカード精算で進められる仕組みがあります。

そう「リボ払い」です。

一説によると、楽天ポイントの原資は、このリボ払いの利息とも言われています。

リボ払いが良くないと言われている理由はただひとつ!

支払っても、支払っても、元金が減りにくい!

ということです。

住宅ローンにおいても、「5年ルール」と「125%ルール」のおかげで、見た目の返済額の大きな変動はないのですが、返済額の中身は大きく変わってきます。

金利が上昇していくと、返済額の中の元金分が減ってきます。

つまり、元金返済が遅れていきます。

利息は元金残高に対してかかってきますので、元金が減らないということは利息額が増えるということになります。

つまり、金利が上昇していくと、金利上昇分以上に、支払総額が増えていくリスクがあるのですよね。

変動型金利の最大のリスクは、金利上昇時の「住宅ローンのリボ払い化」にあると言えます。

今後の変動型金利は上がっていくの?

最初に述べた通り、2024年3月現在では、固定金利は上昇傾向にありますが、逆に変動金利は下降傾向にあります。

様々な金融アナリストの意見を見てみると、この先10年間は変動型金利の大きな上昇は起こりにくい、という意見が多かったです。

きちんと理論もあるのですが、このコラムでは省略しますので、気になる方は調べてみてください。

ということで、住宅ローンの変動型金利についてまとめてみました。

住宅ローンは、金融商品の一つです。

当然ながら、メリットとデメリットがあります。

変動型金利のメリットとデメリットをしっかり学んで、リスクへの対策をしっかりと行っていくことが大切です。

心配な方は、固定金利と変動金利の間の利率である「固定期間選択型」を利用するのも一つの方法かもしれません。

住宅ローンは、人生で最も長いお付き合いの「借金」です。

長い人生には、山あり谷あり、様々なリズムがあります。

どのような状況であっても、安心して返済できるよう、しっかり学んでいきましょう!

いっしー(家の素人 勉強中)

家を建ててようやく家の基本中の基本を知る。

建築家の皆さまにご教授いただきながら、家について楽しく学んでいます。

※プロの皆さま、このコラムは家の素人が、建築家の皆さまに教えていただいたり、書籍等で勉強したりした内容を記載しております。

間違いや修正事項がございましたら、ぜひ、ご指摘いただければと思います。

住宅会社・設計事務所の皆さま、「イエカウ BY HOUSEリサーチ」で良縁をお繋ぎいたします!